バイナリーオプションでの利益に確定申告は必要?条件や方法は?

UPDATE:2023/03/27

年始の恒例行事として確定申告を上げる方もいらっしゃるのではないでしょうか。すでに何度も確定申告を行ってきた方にとっては憂鬱な時期のことと思います。

さて、前年にバイナリーオプションで一定の利益を上げていた場合、確定申告の必要があります。これをしっかりと行っておかないと、後々で追徴課税などで余計に税金を取られることもありますので、該当する方は注意しましょう。

本項では、海外バイナリーオプションで利益を得ているケースについて、確定申告の手順について解説いたします。

確定申告が必要なバイナリーオプションの利益は?

確定申告を行う必要があるかどうかは、バイナリーオプションを含む、本業以外でどの程度の収入を得たかによって変わります。

そのボーダーとなるのは、20万円。これ未満の利益しか出ていない場合は、確定申告は必要ありません。

ただし、本業の収入金額が2,000万円を超える場合は、上記に関係なく確定申告が必要です。

また、医療費控除などを受ける場合も、給与所得やそれ以外の雑所得の有無にかかわらず確定申告が必要となります。

また、ここでいう利益20万円は、国内の口座に出金した金額ではなく取引で得た利益を指します。出金総額を20万円未満に抑えていても、利益が20万円以上出ているなら申告が必要ですので気をつけましょう。

給与所得を受けていない場合

給料として収入を受け取っていない場合、確定申告を行わなければならないかどうかは、少々ややこしい計算が必要です。

まず、所得の合計から、所得控除を引いて課税対象となる所得金額を出します。そこから所得税の税率を掛け、そこで得た所得税額から配当控除額を差し引きます。このときに残額がある場合、確定申告が必要となります。

所得金額に対する所得税の税率と控除額は以下のとおりです。

| 税率 | 控除額 | |

|---|---|---|

| 195万円以下 | 15% | 0円 |

| ~330万円 | 20% | 97,500円 |

| ~695万円 | 30% | 427,500円 |

| ~900万円 | 33% | 636,000円 |

| ~1,800万円 | 43% | 1,536,000円 |

| ~4,000万円 | 50% | 2,796,000円 |

| それ以上 | 55% | 4,796,000円 |

また、年金を受給している場合は、年金の収入金額が400万円以下で、かつその全額が源泉徴収の対象となっている場合は、先述の本業がある場合と同様20万以上で確定申告の対象となります。

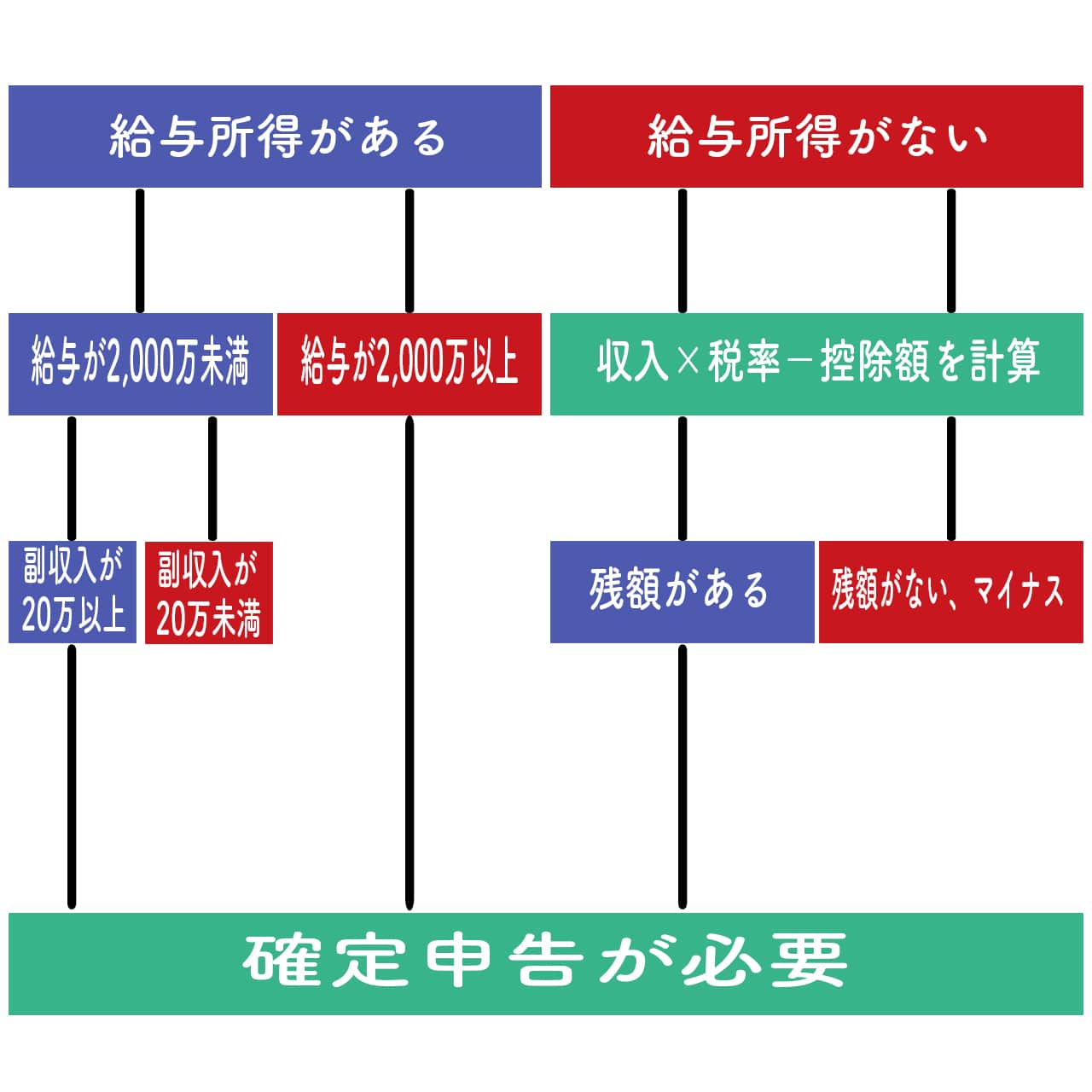

まとめると

要するに、以下のとおりです。

他にも細かな条件があるため一概にこのフローチャートに従うというわけでもありませんが、基本的にはこのように捉えておけば問題ないと思われます。

確定申告のやりかた

確定申告は、マイナンバーカードを所有しているかどうかによって多少手順が変わります。

もしマイナンバーカードを所有しているなら、マイナポータルと連携することで控除証明書などのデータを一括で自動入力が可能となっています。こちらの場合はプリントアウトや税務署へ書類を郵送するなどする必要がありません。

ただし、マイナンバーカードを所有していても、カードを読み取る機器がない場合は自動入力は利用できません。

カードの読み取りはiOS14以上のiPhone7以降、もしくはこちらのページに記載されたAndroid搭載スマホ、ICカードリーダーが必要です。

マイナンバーカードがない場合と、税務署からIDやパスワードを交付されていない場合は、PCもしくはスマホ上から作成、印刷して郵送することになります。

作成の流れ

いずれの場合も、国税庁の確定申告書等作成コーナーで作成を行います。こちらのページから『作成開始』に進むと、

このようなページが開きますので、該当するものを選択して作成を開始してください。

税理士に依頼する

確定申告の書類作成がどうしても面倒だという場合、税理士に依頼するという手もあります。

手数料は発生しますが、医療費の領収書や経費の領収書などが用意できていれば、あとはお任せで処理できるため、手軽です。

ただ、先述のとおり近年はマイナンバーカードを活用した自動入力、ウェブ上からの処理も可能となっています。以前は領収書をまとめて一緒に提出するための整理や、どこに何を記入すればいいかが全く分からないなどの理由から、自分でやるにはややハードルが高い印象がありましたが、現在はそれほどややこしいことはありません。

ところでそもそも確定申告って何?

そもそも確定申告とは何なのか、必要なのかという話ですが、これは、前年1月1日から12月31日に生じた所得金額と、それに対する所得税などの額を確定させる手続きで、給与所得が2,000万円を超えておらず、副業や金融商品取引も行っていない場合はあえてする必要はありません。

ただ、最初に申し上げたとおり、副業などの収入が20万円を超えていたり、給与所得が2,000万円を超えている場合は必須の手続きとなっています。それ以外にも、年末調整で対応できない控除を受ける際にも必要な手続きです。

もし、副収入が20万円以上ある場合や給与所得が2,000万円以上ある場合で確定申告を行わないと、申告したときの額を上回る追徴課税が課せられたり、最悪刑事罰に科せられてしまいます。

医療費控除などを受ける場合、手続きしなくても罰則はありませんが、当然還付は受けられません。

青色確定申告と白色確定申告

確定申告には、青色と白色の2種類があります。

これらの内青色申告は、『事業所得、不動産所得、山林所得がある場合に可能となる申告』で、帳簿の作成の手間が複雑な代わりに、節税のメリットが大きいという特徴があります。

もっとも、先述のとおり個人事業主などでない限りはそもそも青色申告はできませんので、バイナリーオプションで確定申告が必要なときは多くの場合白色申告となるでしょう。こちらは青色申告と比較して節税のメリットはありませんが、手続きは簡単です。

損益通算は?

損益通算とは、その年に損失が出ている場合に確定申告をすると、最大で3年間、その損失を繰り越せるというものです。

例えば、ある年に100万円、国内のFX等で損失が100万円出たとします。この年の分の確定申告をすることで、もし翌年に30万円の利益が出て確定申告を行っても、前年と合算してまだ赤字であるため、税金が発生しません。

ただし、海外バイナリーオプションの場合は、損益通算は利用できません。これは、海外バイナリーオプションでの利益が『総合課税』に分類されているためで、他の収入と合算して税金が計算されるからです。

ですので、海外バイナリーオプションでの損益がマイナスである場合は、確定申告は必要ありません。

まとめ

- バイナリーオプションで利益が20万円以上出たら確定申告を。ただし専業の場合は計算が必要

- 手続きはマイナンバーカードを持っていたほうが便利。ない場合は自力で書類を書くか税理士へ

- 確定申告をしないと刑事罰や追徴課税が科せられる

すでに過去、何度か確定申告を行っている方は「またこの季節か」と憂鬱になっている方もいらっしゃるかも知れません。

その方々も、今回初めて確定申告が必要になった方々も、受付期間に気をつけて、ちゃんと申告するようにしましょう。